今年2024年1月から「新NISA」がスタートしました。

NISAは、2014年1月に「一般NISA」のスタートから始まり、その後2016年1月に「ジュニアNISA(未成年少額投資非課税制度)」、2018年1月に「つみたてNISA」がそれぞれスタートしました。

ジュニアNISAは、2023年12月末で廃止されています。

従来の一般NISAとつみたてNISAの使い勝手を改善した新しいNISA制度、通称「新NISA」が今年の頭からスタートしたのです。

この新NISAのスタートを機に、

「投資を始めてみよう」

「資産運用をしてみたい」

「NISAをやってみようかな」

という人もたくさんいるようなので、今回は新NISAの仕組みやメリット・デメリット、注意点についてわかりやすく解説しています。これから、新NISAで資産形成を始めたい人向けて、わかりやすく簡単にまとめているので、ぜひ最後まで読んでみてください。

新NISAでは、これまでのNISA(一般NISA、つみたてNISA)の使い勝手の悪い部分が改良されています。

これまでのNISAで投資ができた「毎月分配型ファンド」などへの投資ができなくなるなどの制限が増えますが、口座開設期間や非課税保有期間に制限がなくなり、年齢を問わず利用しやすい非課税制度になりました。

NISAを活用するには、証券口座を開設する必要がありますが、金融機関によって、個別株への投資の有無や新NISA対象商品のラインナップが異なるので、自分が投資したいものがあるところを選ぶ必要があります。

NISAとは

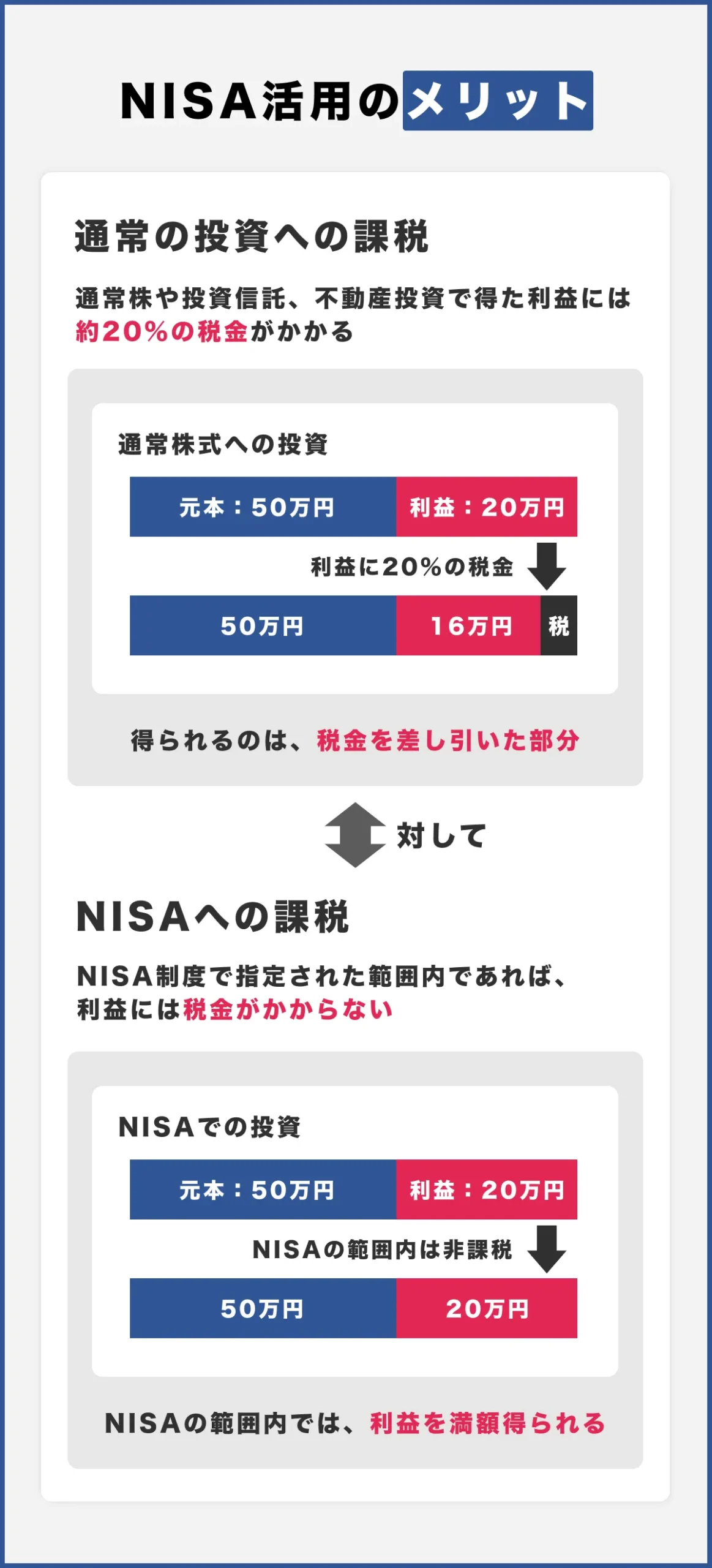

NISAについて解説する前に、そもそも投資と税金について簡単に解説しておきます。

投資は、証券口座を作ることで誰でも簡単に始めることができ、投資で成果を上げることができれば、リターン(利益)を得ることができます。

ネット証券などを活用すれば、手間もコスト(手数料)もほとんどかかりませんが、投資で得た利益には税金がかかります。

通常、投資で得た利益には20.315%(所得税15%+住民税5%+復興特別所得税0.315%)かかるため、仮に運用で20万円の利益を得たとしても、手元には約16万円しか残りません。

この約20%の税金がゼロ=非課税になるのがNISAです。

NISAの枠内(制度内)で投資・運用して得た利益に対してはこの約20%の税金がかかりません。

詳しくはこの後解説しますが、運用できる金額や投資できる対象に制限があります。

そのため、同じ運用をするのであればNISAの枠内で運用をした方が、手元に残る金額は大きくなります。

「NISAを始める」「NISAに投資する」などとと言っている人を見かけますが、投資先は投資信託や株式であってNISAではありません。

新NISAの概要

では、新しくなったNISAについて見ていきましょう。

NISAは、原則18歳であれば誰でも活用できる制度です。運用できる金額(年間360万円、合計で1800万円)や、投資できる対象商品に制限がありますが、この枠内で投資して得た利益は非課税になります。

従来の制度では、NISAを活用できる期間に制限がありましたが、2024年に制度改正し、無期限に運用できるようになりました。また、従来選択制になっていた「つみたてNISA」と「一般NISA」の部分が「つみたて投資枠」「成長投資枠」という形になり、併用して利用することも可能になりました。

口座開設期間の恒久化や非課税保有期間の無期限化されたことで、旧NISA(つみたて、一般)のようにスタート時期による非課税運用期間が異なる制度上の制約は無くなりました。

年間投資枠は、つみたて投資枠が120万円(つみたてNISA40万円の3倍)、成長投資枠が240万円(一般NISA120万円の3倍)にそれぞれ増額されています。

ただし、生涯で利用できる非課税枠(非課税保有限度額)の上限は1,800万円です。

新NISAで投資可能な商品は、つみたて投資枠ではつみたてNISAと同じです。

成長投資枠では、投資信託で毎月分配型やデリバティブを用いた一定の商品など、上場株式で監理・整理銘柄が投資対象から外れ、一般NISAのときよりも対象商品が絞られました。

旧NISAから新NISAへの移管(ロールオーバー)はできません。旧NISAで運用中の銘柄は、非課税期間後に課税口座(特定・一般)に移管するか売却(非課税期間中も含む)のどちらかの選択になります。

新NISAのはじめかた

さて、そんなお得に運用できるNISAを活用するためには、新NISAの口座開設をしなければいけません。

旧NISA(つみたて、一般)の口座を既に開設して、同一金融機関で引き続き新NISAでの投資をする場合は、自動的に口座が作成されます。

ここではNISA口座を開設するまでの流れを解説します。

① 金融機関を選び

まずは新NISAの口座を開設する金融機関を選びます。

NISAに限らず、投資・資産運用をするためには、証券口座を開設しなければいけません。既に証券口座を持っている人は、その証券会社でNISAの口座を開設しましょう。

これから証券口座を開設する人が、証券会社を選ぶ際に注意するべきポイントは

- 取り扱い商品

- 手数料

の2点です。

基本的にどの金融機関を選んでもそこまで大きな違いはありませんが、一般的には手続きも簡単で手数料も安いネット証券がおすすめです。

② 申し込み〜手続き

口座開設する金融機関が決まったらネットや電話などで口座開設申込書とNISA口座開設届出書を請求します。

ネット証券の多くは、オンラインで申し込み〜口座開設までの手続きが完了するところも多いので、手間の面でもネット証券はおすすめです。

申し込みの際に、身分証明証(マイナンバーカードや運転免許証)が必要になるので、手元に準備しておくことをおすすめします。

③ 口座開設通知

金融機関及び税務署でのでの審査が完了すれば、口座開設は完了です。

金融機関にもよりますが、改めて口座開設完了の通知と、口座情報(口座番号やパスワード)が連絡されるので、自分の証券口座にログインして運用をスタートしましょう。

新NISAのメリット・デメリット

新NISAで運用するメリットとデメリットについてもう少し詳しく解説します。

NISA最大のメリットは、当然「非課税」であることですが、それだけに限らず、旧NISAからの改善点にも着目しながらどんなメリットが増えたのか詳しく見ていきましょう。

新NISAのメリット

新NISAによって改善された主なメリットにはこの3点があります。

- つみたて投資枠と成長投資枠の併用が可能になった

- 年間投資枠の使い勝手がよくなった

- 非課税保有限度額が柔軟になった

つみたて投資枠と成長投資枠の併用が可能になった

新NISAになった最大のメリットは、つみたて投資枠と成長投資枠の併用が可能になった点です。

旧NISAでは「つみたて部分(つみたて投資枠)」と「一般部分(成長投資枠)」は選択制になっていましたが、これら2つの枠をどちらも使うことができるようになりました。

このことにより、コスト重視で「つみたて枠」を選ぶか、品ぞろえで「成長枠」を選ぶか悩む必要がなくなりました。

年間投資枠の使い勝手がよくなった

新NISAでは年間投資枠の使い勝手が旧NISAよりも格段に良くなっています。

旧NISAでは、年毎に投資枠(つみたて40万円、一般120万円)が決められ、使い切れない部分については翌年に繰り越せない制度でした。また保有期間も決まっていたため、一度でも満額まで投資枠を使わない年があると、NISAの枠を全額活用することができませんでした。

しかし新NISAでは、保有期間の制限もなくなり、使い残しのデメリットは解消されました。

総枠の非課税保有限度1800万円まで限度額を管理し、年間投資枠「つみたて投資枠120万円」と「成長投資枠240万円」の合計360万円の5年間で使い切らずとも、少しずつコツコツと限度額まで積み立てることもできるようになりました。

非課税保有限度額が柔軟になった

新NISAでは総枠(非課税保有限度額)の再利用が可能になっています。

旧NISAでは、一度売却してしまうと簿価(買付の元本)部分の再利用はできませんでしたが、新NISAでは、売却した部分の簿価部分が翌年以降再利用できるようになりました。

例えば、NISAで1000万円運用していた人が、それを止めた(売却した)場合、これまでのNISAではその1000万円分の枠は、もう投資することができませんでしたが、新NISAでは、翌年以降改めてまた1000万円を運用することができるようになっています。

新NISAのデメリット

一方で新NISAのデメリットについても知っておきましょう。新NISAの主なデメリットは4つです。

- 課税口座(特定・一般)との損益通算ができない

- 口座変更が年単位でしかできない

- 投資枠の復活は翌年

- 成長投資枠で毎月決算(分配)型ファンドが利用できなくなった

課税口座(特定/一般)との損益通算ができない

1つ目のデメリットは、課税口座との損益通算ができない点です。

損益通算とは、複数の口座で運用している人が、その利益・損失を合算して計算する方法です。

例えばA口座で200万円の利益、B口座で100万円の損失があった場合、

- A口座の200万円利益に課税+B口座の100万円の損失は非課税(※損失は課税されない)

とするのではなく、

- A口座の+200万円とB口座の−100万円の合計+100万円に課税

とするのが損益通算です。

例えば課税口座での利益が200万円、NISA口座で100万円の損失があっても損益通算できないので、200万円の利益全額が課税対象になります。

このようなケースの場合、そもそも100万円の損失になった投資をNISAでしていなかった方が(一般口座で運用していた方が)手残りは多くなります。

このことからも、NISAは儲かることが前提の非課税制度と考えることができます。

口座変更が年単位でしかできない

NISAは、口座変更が年単位でしかできません。

もし、自分がNISAで運用している金融機関の手数料が高くなったり、他の金融機関にしかない銘柄に投資したいと思ったとしても、最長1年はNISAでの運用を待たなければなりません。

投資枠の復活は翌年

NISAでは、運用している投資信託や株などを売却しても、すぐに投資枠が復活せず、復活は翌年になります。

そもそも投資枠が復活しなかった旧NISAと比べるとだいぶ改善はしていますが…

そのため、投資枠に余裕はない場合は、機動的な銘柄の入れ替えが難しくなります。

例えば、A社の株を200万円分買っていたけど、株価が下がって来たので売却したとしましょう。この売却によって空いた200万円で、株価が上がりそうなB社の株を買おうと思っても、年間投資枠360万円(成長投資枠なら240万円)を超える分は翌年まで追加で投資をすることができません。

NISAでの運用は、機動的・流動的な売買を前提としておらず、長期保有を推奨している制度であることがわかります。

成長投資枠で毎月決算(分配)型ファンドが利用できなくなった

旧NISAでは、毎月決算(分配)型ファンドでの運用も可能でしたが、新NISAでは毎月決算(分配)型のファンドでの運用ができなくなりました。

制度改定によって、NISAの対象となる商品の選定要件がより厳しくなっていると見て間違い無いでしょう。

毎月分配はNGですが、隔月(年6回)分配型のものであれば対象となっている商品もあるので、分配金を重視して運用したい人は、類似商品も検討することをおすすめします。

毎月分配型のファンドが対象商品から外されているということは、金融庁は毎月分配型の商品への投資をおすすめしていないということです。

そもそも、分配金をリターンかのように勘違いをしている人がいますが、分配金は純資産(投資した資金)を切り崩しているものであり、利益でもなければ、積立投資に反する悪手です。

資産形成を目指す上で最も重要なのは、長期×積立です。

私個人としても、目先の小銭=分配金に左右されず、本質的に意味のあるものに投資することをお勧めします。

新NISAの対応商品と商品選定の要件

NISAの仕組みやはじめかた、メリット・デメリットについて解説してきましたが、ここではNISAで具体的にどんな商品に投資できるのか、もう少し詳しく見ていきたいと思います。

個別の銘柄については紹介しませんが、NISAでは「つみたて投資枠」「成長投資枠」それぞれに選定要件があり、これらの基準をクリアしている対象商品にしか投資することはできません。

「つみたて投資枠」「成長投資枠」にそれぞれの対象商品について選定要件を見ていきましょう。

つみたて投資枠の対象商品概要

つみたて投資枠の対象標品は、金融庁が定期的更新している「つみたて投資枠対象商品届出一覧」 で確認することができます。

2024年1月4日現在のつみたて投資枠対象商品は合計で280本です。

内訳は

- インデックス型ファンド227本

- アクティブ型ファンド45本

- ETF(上場投資信託)8本

で約84%(ETF含む)がインデックス型で占められています。

対象商品(2024年1月4日現在)を投資対象地域と投資対象で分類したのが下表です。

<対象商品分類 地域/投資対象>

| 国内 | 内外 | 海外 | 合計 | ||

| 公募投信 | 株式型 | 50本 | 27本 | 75本 | 152本 |

| 資産複合型 (バランス型) |

5本 | 113本 | 2本 | 120本 | |

| ETF | 3本 | ー | 5本 | 8本 | |

| 合計 | 58本 | 140本 | 82本 | 280本 | |

地域別で見ると、日本を含む世界の国に投資する商品が最も多く全体(280本)の5割(140本)を占めます。次に日本を除く海外が82本、国内が58本です。

投資対象資産では、株式単独が株式型152本とETF8本の合計160本で全体の57%です。残りが資産複合型(バランス型)120本(43%)で、思いのほか資産複合型の比率が高い印象でした。

つみたて投資枠の商品選定要件

次に、つみたて投資枠の対象商品の選定条件について見ていきます。

つみたて投資枠はつみたてNISAの商品選定条件と同じなので、金融庁の資料「つみたてNISAの概要 : 金融庁」 を参考に説明していきます。

金融庁のページによると、インデックス型、アクティブ型、ETFすべての適用される政令要件として

- 信託契約期間が無期限又は20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合を除き、デリバティブ取引による運用を行わないこと

の3点があります。

ちなみにこれら3点は成長投資枠の公募型投資信託とETFでも適用されていています。

次にインデックス型の個別要件について見ていきます。個別要件は以下の5つあり全てを満たすことが必要です。

- 指定されたインデックスに連動していること

- 主たる投資対象に株式を含むこと

- 販売手数料:ノーロード

- 投資家(受益者)ごとに信託報酬等の概算値が通知されること

- 金融庁へ届出がされていること

指定されたインデック型では、国内のTOPIXや日経225、米国のS&P500、先進国を対象にしたMSCI World Index、世界株を対象としてMSCI-ACWI(オールカントリー)などは含まれますがNYダウは対象外になっています。

投資対象では株式が主たる投資対象になるため、債券やREITのみを投資対象にしたファンドは対象外にです。

また、信託報酬は、国内資産が対象のものは0.5%以下(税抜き)、海外資産が対象のものは0.75%以下(税抜き)が条件とされています。

アクティブ型の個別要件は7つとインデックス型よりも多くなります。

- 純資産額が50億円以上

- 運用開始(信託設定以降)から5年以上経過

- 信託の計算期間のうち、資金流入超の回数が2/3以上であること

- 主たる投資対象に株式を含むこと

- 販売手数料:ノーロード

- 投資家(受益者)ごとに信託報酬等の概算値が通知されること

- 金融庁へ届出がされていること

アクティブ型では、ある程度の純資産額があり、資金流入により純資産が増えている、運用期間が5年以上とインデック型に比べて要件が厳しくなっています。

信託報酬は、国内資産が対象のものは1.0%以下(税抜き)、海外資産が対象のものは1.5%以下(税抜き)と、インデックス型の倍を条件としています。

最後にETFの個別要件は、以下の6つです。

- 指定されたインデックスに連動していること

- 投資対象資産が株式であること

- 最低取引単位が1,000円以下

- 販売手数料:1.25%以下

- 投資家(受益者)ごとに信託報酬等の概算値が通知されること

- 金融庁へ届出がされていること

信託報酬は、国内・海外の取引所とも0.25%以下(税引き)です。

それ以外の追加要件は。国内取引所では、円滑な流通のための措置が講じられていると取引所が指定するもの。海外取引所では、資産残高が1兆円以上となっています。

つみたて投資枠対象商品要件まとめ

| インデックス型 | アクティブ型 | ETF | |

| 共通要件 | ・信託契約期間が無期限又は20年以上 ・分配頻度が毎月でない ・ヘッジ目的の場合を除きデリバティブ取引による運用を行わない ・金融庁へ届出がされている ・投資家(受益者)ごとに信託報酬等の概算値が通知される |

||

| 個別要件 | ・指定のインデックスに連動 ・主たる投資対象に株式を含む ・販売手数料:ノーロード |

・純資産額50億円以上 ・運用開始5年以上経過 ・主たる投資対象に株式を含む ・販売手数料:ノーロード ・信託期間のうち資金流入超の回数が2/3以上 |

・指定されたインデックスに連動 ・投資対象資産が株式である ・最低取引単位が1,000円以下 ・販売手数料:1.25%以下 |

これらを見てもわかるように、つみたて投資枠の対象商品にはかなり厳しい選定要件が設けられています。

つみたて投資は、中長期的に資産形成をする上で非常に有効であり、多くの人に実践してほしいという金融庁の思惑がある一方で、誰でも簡単に投資できる制度だからこそ、粗悪な金融商品が紛れ込まないように徹底的に厳選していることの表れです。

成長投資枠の対象商品概要

新NISAの成長投資枠の対象商品は、一般社団法人投資信託協会のウェブページ「NISA成長投資枠の対象商品 – 投資信託協会」で公開されています。

成長投資枠に該当する商品は2024年1月22日現在で1840本(つみたて投資枠253本含む)になります。

2023年12月の公募型株式投信の本数が5823本なので約3割が対象商品です。

また、純資産総額が大きい毎月分配型ファンドと同じマザーファンドで隔月分配(決算)型が対象商品になっています。NISAを運用しながら定期的な収入を期待したい人は運用を検討してみてもいいかも知れません。

成長投資枠の選定要件

成長投資枠の投資信託への選定要件は、政令要件のみです。

- 信託契約期間が無期限又は20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合を除き、デリバティブ取引による運用を行わないこと

上場株式に関しては、監理・整理銘柄のみ除外されます。

成長投資枠の選定要件は、つみたて投資枠に比べ格段に要件が緩和されています

成長投資枠は、NISAの中でもより自由に投資対象を選んで運用できる枠です。

ただし、NISA全体の中で最大でも1800万円のうちの1200万円までしか運用することができず(つみたて投資枠は1800万円全額もOK)、少しリスクの高い運用もできる成長投資枠に全振りすることはできません。

まとめ

新NISAは、投資をするほとんどの人にとって大きなメリットがある制度です。

数千万円〜億を運用するような人たちにとっても、非課税になる1800万円の枠は十分に活用するメリットがあります。

旧NISAからの制度改正によって、運用できる枠は拡大し、またより柔軟に投資できるようになっているため、これを機にNISAを活用して資産運用を始めてみるのも良いでしょう。

投資対象商品の選定要件が厳しくなり、毎月分配型ファンドが外されるなど、一部投資対象が限定されるなどのデメリットもありますが、金融庁が粗悪な商品を排除してくれているという観点から見れば、制度としては改善していると見ることもできます。

また、この選定要件の変化は、目先の分配金などを受け取らずに中長期的に積立投資をして資産形成をしてほしいという金融庁からのメッセージと受け取ることもできるでしょう。

もちろん、NISAの対象になっていないものに投資したい人や、信用取引などを利用して短期に利益を上げたい人は一般口座ので運用が必要になるかもしれませんが、これから投資・資産運用をはじめたいと考えている初心者の方などは、まずはNISAからはじめてみることをおすすめします。

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信